更新时间:2018-12-06 10:21:51

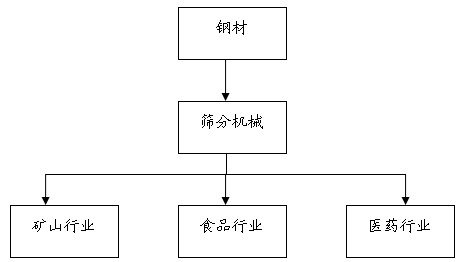

第一节 筛分机械产品产业链构成

筛分机械产业链示意图

第二节 筛分机械产品在产业链中的地位

产业链是一个包含价值链、企业链、供需链和空间链四个维度的概念。产业链的上游产业指处在整个产业链的开始端,提供原材料和零部件制造和生产的行业。筛分机械的上游是钢材等原材料产品,下游是矿山、食品和医药等行业。筛分机械在产业链中处于中游。

第三节 筛分机械产品原材料供应情况调研

一、主要原材料市场现状

一是2009年随着我国经济运行企稳回升,工业生产增速不断加快,我国钢铁生产呈现出较为明显的持续反弹态势。2009年,全国累计生产钢材69243.72万吨,同比增长18.5%,与去年同期相比,累计产量增速提高14.9个百分点,与三季度末相比,累计产量增幅又提高了6.1个百分点,产能过剩问题仍较为突出。从不同类型的钢材产品看,受基础建设和房地产回暖影响,长材增幅高于板材类产品。

2009年长材产量32367.64万吨,同比增长23.3%,板材产量29877.77万吨,同比增长14.5%。

二是工业经济和主要产业持续回暖,拉动钢材消费需求恢复。从国内工业经济运行情况分析,2009年1—11月份我国规模以上工业增加值同比增幅10.3%,增速同比下降了3.4个百分点,但增速降幅在不断缩小。特别是重工业增速回升速度高于轻工业,1—11月重工业同比增幅为10.7%,增速比轻工业高出1.4个百分点,从而对钢材消费需求产生更大的拉动作用。同时部分主要耗钢行业运行良好,例如汽车产量增速较快,1—11月汽车产量为1279.94万辆,同比增幅达到43.2%。从固定资产投资情况分析,2009年积极财政政策对钢材消费需求增长发挥了重要作用,1—11月份,城镇固定资产投资累计达到168634.2亿元,同比增长32.1%,增幅比上年同期提高了5.3个百分点,其中房地产开发企业完成投资31270.92亿元,同比增长17.8%,比2008年同期回落4.9个百分点,但比上半年提高了7.9个百分点。从出口情况分析,2009年我国出口总值为12016.63亿美元,同比下降16.0%,降幅比三季度末缩小了5.3个百分点。其中,机电产品的出口额7131.1亿美元,同比下降13.4%,降幅比三季度末缩小了4.3个百分点。从上述需求因素分析可见,国家积极财政政策和适度宽松货币政策显现出较为明显效果,这也是钢材生产反弹较快的主要原因。

三是黑色金属冶炼及压延加工业固定投资水平较低。受金融危机、钢铁产能过剩以及严格的行政监管等因素影响,黑色金属冶炼及压延加工业的固定资产投资水平相对较低,投资增速明显低于2008年同期水平。1—11月份,黑色金属冶炼及压延加工业投资2879.3亿元,同比增长 0.7%,远远低于全国城镇固定资产投资的平均水平,与2008年同期相比,其增速下滑了26.4个百分点。

四是钢材出口降幅进一步收窄。随着世界经济企稳好转,国际钢铁市场需求有所增加,导致我国钢铁产品出口略有回升。2009年我国累计出口钢材2460万吨,较上年减少3465万吨,尽管降幅仍为58.5%,但这一降幅已较上半年的65.3%有所收窄。

五是国内钢材价格基本上在低位波动,并先后出现两轮较为明显的波动。第一轮波动发生在年初,主要是由于库存水平下降,并受到国家产业振兴规划的利好刺激,2月初国内钢材市场价格综合指数一度反弹至109.26点,但由于需求支撑不足导致随后钢材价格再次出现持续下跌,直至4月中旬触底企稳。第二轮价格大幅上涨和下跌发生在三季度,究其原因:一是由于宏观政策效果逐步显现,加之下游耗钢行业逐渐进入生产旺季,特别是房地产市场持续回暖,极大地拉动了建筑钢材需求。二是原材料价格上涨导致生产成本上升。国产铁精粉、铁矿石进口现货矿、生铁、废钢价格明显上涨,炼焦煤、冶金焦价格也有所上升,成本对价格支撑作用加强。三是钢厂普遍对后市预期向好,纷纷上调出厂价,推动钢价上行,形成了市场价格和钢厂价格轮番上涨的格局。但连续数月产能大量释放,造成钢铁产品的社会库存水平高企,部分产品的产能过剩矛盾更加突出,因此,钢材综合价格指数在8月份达到116.32点以后,又一次下滑至10月中旬的100.06点,之后才出现缓慢回调,12月末国内钢材综合价格指数升至106.40点,价格指数同比上升了3.10点。

六是钢铁行业经济效益下降,下半年有所改善。尽管国内钢材价格低迷造成钢铁行业经济效益同比下滑,但与1—8月份相比,1—11月份钢铁行业经营状况已经有所改善。其中,累计实现销售收入39154.41亿元,同比下降5.37%,累计实现利润811.62亿元,同比下降42.58%,成本费用利润率为2.12%,较2008年同期下降1.53个百分点,但较1—8月提高了0.38个百分点。11月末,钢铁行业出现亏损的企业数为2099家,较8月末减少175家,行业亏损面为26.59%,较2008年同期扩大了3.09个百分点,但较8月末收窄了3.19个百分点。

综上所述,2009年国内钢材市场的基本特点可概括为:钢铁产量较快反弹,产能过剩矛盾仍较为突出;宏观调控政策效果显著,相关下游行业的钢材消费需求得到一定程度恢复,钢材出口降幅进一步收窄,国内钢材市场价格经过两轮较大波动后出现企稳回升,企业经济效益同比降幅较大,但年底有所改善。

二、主要原材料生产能力调研

2003-2009年筛分机械产品主要原材料产量调查统计表

单位:亿吨

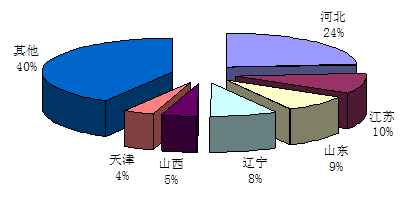

三、主要原材料生产分布调查

2008年筛分机械产品主要原材料生产地区分布图

第四节 筛分机械产品主要应用领域情况调研

一、主要应用行业市场现状

(一)钢铁

09年中国粗钢和钢材产量分别为56,803.3万吨、69,626.3万吨,同比分别增长12.9%和15.2%。

黑色金属冶炼及压延加工业2009年固定投资3,206亿元,同比下降1.3%。

(二)电力

2009年,电力投资和新增能力的结构继续优化,供应能力充足。全国电力建设完成投资7558亿元,同比增长19.93%。其中,电源投资3711亿元,占全部电力投资的49.10%,同比增长8.92 %,增速比上年提高3.31个百分点;电网投资3847亿元,比上年增长32.89%,占全部电力投资的50.90%。电源基本建设投资呈现了继续加快结构调整的态势,水电、核电、风电基本建设投资完成额同比分别增长2.33%、74.91%和43.90%,火电基本建设投资完成额同比下降11.11%。

截至2009年底,全国全口径发电设备容量87407万千瓦,比上年底净增加8130万千瓦,同比增长10.23%。

(三)交通

1、公路建设。

2009年公路建设投资显著增长。全社会完成公路建设投资9668.75亿元,比上年增长40.5%。其中公路重点项目完成投资4321.35亿元,增长41.7%;路网建设完成投资3214.51亿元,增长80.7%;农村公路建设完成投资2132.88亿元,增长4.0%。

2、公路里程

公路里程持续增长,村道所占比重进一步提高。2009年底,全国公路总里程达386.08万公里,比上年末增加13.07万公里。其中,国道15.85万公里,省道26.60万公里,县道51.95万公里,乡道101.96万公里,专用公路6.72万公里,村道183.00万公里,分别比上年末增加0.32万公里、0.28万公里、0.72万公里、0.84万公里、减少39公里和增加10.91万公里。各行政等级公路里程占公路总里程的比重比上年末分别下降0.1个、0.2个、0.3个、0.7个、0.1个百分点和提高1.3个百分点。

(四)煤炭

2009年全国原煤产量完成30.5亿吨,同比增长8.8%;煤炭消费量30.2亿吨,同比增长9.2%。

固定资产投资继续保持快速增长。2009年,全国煤炭采选业固定资产投资总额完成3021亿元,同比增长25.9%。

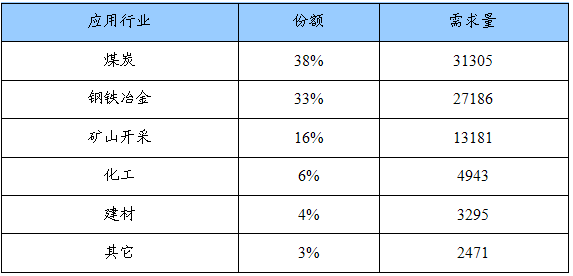

二、主要应用行业产品需求量及需求比例

2009年筛分机械产品主要应用行业产品需求调查统计表

单位:套

免责申明:本文仅为中经纵横市场研究观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。