第一节 上游 行业 发展状况 分析

1、钢铁 行业

金融危机爆发以来,国际钢铁市场环境迅速恶化,紧接着国内房地产、汽车等钢铁下游 行业 市场需求也一蹶不振,给我国钢铁 行业 造成了沉重打击。危机之下,国家迅速采取一系列经济刺激计划,给钢铁 行业 的早日复苏带来了一线希望。然而,现实并没有想象的那么乐观,钢铁 行业 的2009年形势将依然严峻。

一、产能释放令人担忧

目前我国钢铁产能预计有6.6亿吨,如果加上防城港和湛江港等在建的大型钢铁项目后,最终产能会超过7亿吨。以目前产能6.6亿吨,正常有效发挥85%计算,则每年将生产粗钢5.65亿吨。而2008年我国的粗钢实际产量为5亿吨,直接和间接出口约1亿吨,实际国内有效需求只有4亿吨,因此,即使以正常产能发挥5.65亿吨、实际产量5亿吨计算,则过剩12%;如果按实际有效需求计算,则过剩29%,因此,我国钢铁产能过剩是十分严重的。

进入21世纪以来,我国钢铁产业快速发展,粗钢产量年均增长21.1%。2003年突破2亿吨,2005年突破3亿吨,2006年突破4亿吨,而到2008年实际粗钢产量达已达5亿吨,占全球产量的38%。

2001-2008年我国粗钢产量及其增长率变化

从08年下半年钢铁市场需求大幅缩减之后,钢厂的产品库存大量增加,导致企业不得不通过限产减产,来缓解资金压力,9月开始全国粗钢产量更是连续四个月同比出现负值。可以看出,2008年,在金融危机导致市场需求萎靡的情况下,虽然各大钢企纷纷采取减产、停产的措施来应对危机,但我国粗钢产量仍然不降反升。而进入09年后,钢铁产能又被进一步释放。在钢铁市场没有回暖的情况下,产能的释放不得不令人担忧。

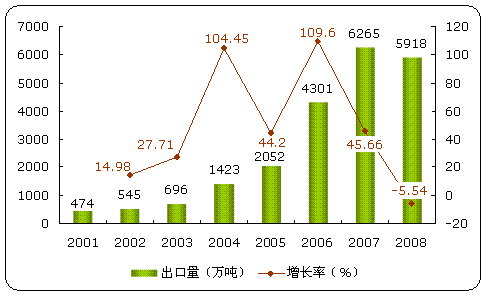

二、出口形势急剧恶化

在世界经济不景气的宏观环境下,发达国家经济出现整体衰退,发展中国家经济减速,对钢材需求均出现下降。同时钢铁领域的贸易保护主义愈演愈烈,这些都成为阻碍我国钢材出口的重要因素。下图为2001-2008年我国钢材出口量及其增长率。从下图中可以看出我国钢材出口在连续6年正增长之后,在2008年首次出现负增长。

2001-2008年我国钢材出口量及其增长率

根据最近的 海关数据 显示,2009年2月我国出口钢材156万吨,环比减少18.32%,同比减少49.84%,创下自2005年11月以来的钢材出口新低。今年前2个月钢材出口同比下降50%以上。而1月份出口有60%左右是去年结转合同,今年新签合同很少,预计今年钢材出口形势将急剧恶化。2009年我国钢材出口注定延续低迷态势。

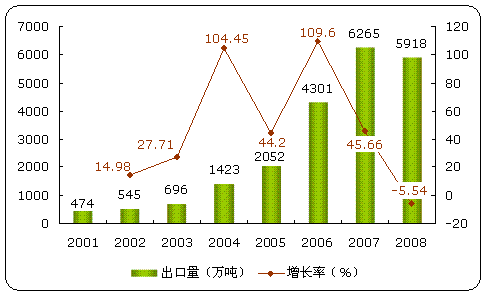

2008年以来我国月度出口钢材变化情况

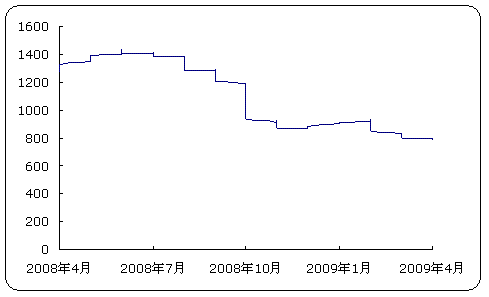

三、产品价格一跌再跌

由于产量过剩、下游需求不振以及出口萎靡等因素影响,钢材价格在进入2月份以来不断下跌,下图为2008年4月份以来宝山钢市综合指数成交均价指数。从下图中可以看出金融危机全面爆发以来,我国钢铁产品价格急速下滑。

宝山钢市综合指数成交均价指数

四、经济效益陡势下滑

受金融危机的冲击,我国钢铁 行业 于2008年四季度进入周期性低谷。据中钢协的数据显示,2008年我国71户大中型钢铁企业实现利润846.38亿元,比上年下降43.32%。全年15户企业亏损,亏损面达21.13%。2008年可谓冰火两重天,其中上半年71户大中型钢铁企业实现利润1010.47亿元,同比增长26.1%;下半年大中型钢铁企业整体亏损164.09亿元,特别是12月份当月亏损额达到291.22亿元,产品销售利润率为-17.44%,创历年来的新低。而2009年1月份全 行业 仍亏损10亿元以上。业内人士预计,今年2、3月份亏损呈现加剧的趋势。

五、产业集中度仍然偏低

进入21世纪,随着我国钢铁工业的快速发展,钢铁企业的生产规模总体上有了很大提高。2000年,我国重点钢铁企业中1000万吨以上的钢铁企业只有宝钢1家,500万吨以上的钢铁企业只有4家。到2007年,我国1000万吨以上的钢铁企业达到10家,占全国钢产量的比重为36.8%,比2000年增加了22.9个百分点。

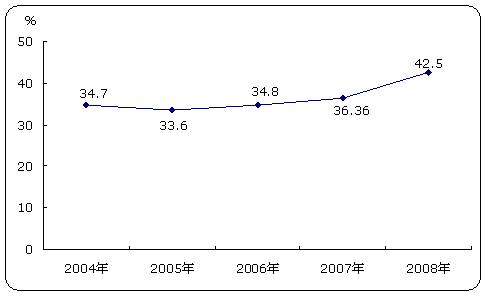

近年来,尽管我国钢铁企业的生产规模大幅提高,但由于我国钢铁企业数量增长过快,产业集中度不升反降。2000年前10位企业钢产量合计占全国的49.0%,2006年却降低到了34.8%。然而,2007年我国钢铁 行业 的联合重组使集中度有所回升,前10家企业产量所占比例也回升到了36.36%。2008年,这一数字达到了42.5%。

2004年-2008年排名前十位钢铁企业粗钢产量占我国钢总产量的比例

从上图可以看出,在我国一系列政策指引下,我国钢铁产业集中度在逐年上升。然而距离“到2011年,我国国内排名前5位钢铁企业的产能占全国产能的比例达到45%以上,沿海沿江钢铁企业产能占全国产能的比例达到40%以上。”的目标仍然还有很长的路要走。

2、电子元器件制造业

电子元器件制造业是电子信息产业链条中十分重要的一个环节。我国目前已经成为电子元件生产大国。2007年以来,我国电子信息全 行业 一直保持平稳发展,增速呈逐月小幅上升趋势,电子元器件 行业 也一直保持较快发展,高出全 行业 平均发展水平。2007年中国电子元器件市场需求达到1005亿美元,约占国内电子信息产品总市场的46.7%,占世界电子元器件市场的份额为24.2%,仍然保持世界第一大元器件市场的地位。2007年中国半导体市场出货上升到515亿美元,相比2006年的448亿美元增长15%。平板电视、3G和便携数码产品成为半导体应用市场的大热门和上升的主要动力。预计2008年中国半导体市场将扩大12%,年收入将上升至580亿美元。2007-2011年这5年间,中国集成电路产业销售收入的年均复合增长率将达到27.7%。到2011年,中国集成电路产业销售收入将突破3000亿元,达到3415.44亿元。届时中国将成为世界重要的集成电路制造基地之一。

尽管我国关键元器件和电子材料产业发展迅速,但是仍存在亟待解决的问题:目前我国电子元件 行业 中大、中、小企业的结构不合理,中小企业多,尚没有国际级的大公司。即使是元件百强企业中的大公司,核心竞争力也还很弱,在技术创新能力、多样化经营能力、适应市场能力和赢利能力等方面都与发达国家的大企业存在较大差距。未来电子元件 行业 将在上述方面做出改进。

电子元件 行业 是整个电子信息产业的基础,大力发展核心基础产业已经成为信息产业“十一五”期间的重点工作。“十一五”时期,在电子元器件方面,力争使集成电路、新型元器件等核心产业的规模翻两番,产业链进一步向上游延伸,元器件、材料、专用设备国内配套能力得到显著增强,集聚优势资源,形成一批在全球具有特色和影响力的产业基地和产业园,以及一批效益突出、国际竞争力较强的优势企业。预计到2010年,我国电子元器件总产量将达到30000亿只,销售收入达到2.6万亿元,阻容感片式化率达到90%。电子元器件国际市场占有率达到30%,国内市场占有率达到50%。新型显示器件产业具有较强的国际竞争力,建立起以企业为主体,产学研相结合的创新体系,形成可持续发展能力。逐步提高国产化水平,实现中、高档产品满足国内市场需求的50%以上,中、低档产品基本满足国内市场的需求。

第二节 下游产业发展情况 分析

下游产业——电力 行业

2008年,电力运行的阶段性特征十分明显。前5个月全国电力供需矛盾一度较为突出。6月份以后,全国用电增幅开始回落,并逐月走低。10月份出现了1999年以来的首次负增长,11月份同比降幅更是高达8.1%,大部分地区开始出现电力供大于求的局面。

一、2008年电力运行基本情况

(一)电力生产与供应。全年全国发电量34334亿千瓦时,同比增长5.2%,增幅回落9.4个百分点,其中火电27793亿千瓦时,仅增长2.2%,水电5633亿千瓦时,增长19.5%。全国发电设备累计平均利用小时数为4677,同比下降337小时;其中火电4911小时,下降427小时。全国日最高发电量发生在7月,达到112.9亿千瓦时。

(二)电力消费。全社会用电量34268亿千瓦时,同比增长5.2%,增幅回落9.6个百分点。其中,一、二、三产用电和城乡居民生活用电分别增长1.9%、3.8%、9.7%、11.8%,增幅分别回落1.9、12.2、1和增长0.4个百分点。分地区看,回落幅度超过全国平均水平的依次是内蒙古、山西、宁夏、湖南、河北、贵州、云南、天津、江苏、山东、河南。分 行业 看,回落幅度超过全国平均水平的主要是有色金属、冶金、电力、纺织、交通运输、电气和电子设备制造业。尽管电力供应能力快速增长,但受低温雨雪冰冻灾害和电煤供应等因素影响,2008年拉限电有所增加,全国大多数地区均曾出现不同程度的供需紧张,主要集中发生在年初冰灾期间和夏季高峰负荷时期。

(三)经营状况。1~11月,火电 行业 资产合计20234亿元,负债合计15056亿元,资产负债率74.4%。火电主营业务成本7766亿元,同比上升29.1%(同期火电量增长4.7%);利息支出544亿元,同比上升41.7%; 行业 利润为负的392亿元,同比减盈增亏996亿元。电力供应 行业 资产合计24044亿元,负债合计13353亿元,资产负债率55.5%。主营业务成本15031亿元,同比上升15.3%(同期供电量增长8.5%);利息支出287亿元,同比上升34.6%;利润总额285亿元,同比减少380亿元。

(四)节能减排情况。全国供电煤耗率349克标煤/千瓦时,同比下降7克,线损率6.64%,同比下降0.33个百分点,关停小火电1669万千瓦。

二、2009年电力运行趋势预测

由于美日欧三大经济体同步进入衰退,国际经济环境尚未见底,对国内经济的影响程度和持续时间较难判断。全年电力供需总体呈阶段性供大于求。受水库来水、电网建设滞后等不确定因素影响,局部地区枯水期或夏季高峰时段仍可能出现紧张局面。

火电建设高峰已过,核电、水电是今后电源建设重点;预计2009-2010年,我国新增发电装机容量5700万千瓦和3000万千瓦,增速分别为7.30%和3.52%;其中火电4800万千瓦和2600万千瓦(扣除关停小火电),增速为5.41%和1.67%。同时, 行业 内整合加剧,发电企业向上游控制煤炭资源动力不减,煤电综合能源公司将成为今后发电企业发展主流。

火电 行业 2009年实现扭亏:下游煤炭需求降低,2009-2010年全国煤炭产能预计过剩1.99亿吨和2.64亿吨,再加上国际动力煤价冲击,我们认为国内动力煤市场价在目前的基础上尚有15%左右的下跌空间。合同煤价与市场煤价接近。发电企业盈利能力将修复到正常盈利水平。

用电需求短期不旺,中长期增速依旧明确:2009年上半年随着钢铁、水泥等耗能 行业 产量恢复, 行业 将改变目前需求不旺现状。根据相关性 分析 ,我们预计2008-2010年全国用电需求增速分别为6.12%,6.08%和7.09%;从供需关系来看,2009年电力供应将过剩,2010年电力过剩减轻;2009-2010年全国发电设备平均发电小时数4611和4815小时,同比下降119和增加204小时,降幅2.52%和增长4.42%,其中火电发电小时数4800和5090小时,同比下降170小时和增加291小时,降幅3.41%和增长6.06%。从电力 行业 的周期 分析 ,如果宏观经济在2009年见底,电力 行业 的底部也将在2009年出现。

免责申明:本文仅为中经纵横 市场 研究 观点,不代表其他任何投资依据或执行标准等相关行为。如有其他问题,敬请来电垂询:4008099707。特此说明。